SİRKÜLER NO: ANK-2024/ 14 İST, 05.01.2024

ÖZET: Enflasyon Düzeltmesi İle İlgili 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliği Yayımlandı.

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı) tarafından 30.12.2023 tarih ve 32415 sayılı 2. Mükerrer Resmi Gazete’de “555 sıra no.lu Vergi Usul Kanunu Genel Tebliği” yayımlanmıştır.

2023 hesap dönemi ve düzeltme şartlarının gerçekleşmesine/varlığına bağlı olarak (geçici vergi dönemleri dâhil) izleyen hesap dönemlerine ilişkin olarak enflasyon düzeltmesine tabi tutulacak mali tabloların düzeltme işlemlerinin usul ve esaslarının belirlenmesi bu Tebliğin amacını ve kapsamını oluşturmaktadır.

Tebliğde yapılan açıklamalar esas alınarak 2023 hesap dönemine ilişkin mali tablolar 213 Sayılı Vergi Usul Kanunu’nun mükerrer 298. maddesinin (A) fıkrası ve aynı kanunun geçici 33. maddesi hükümleri çerçevesinde enflasyon düzeltmesine tabi tutulacaktır.

Bu tebliğde yapılan düzenlemeler aşağıda özetlenmiştir.

- Enflasyon Düzeltmesinin Mahiyeti ve Genel Esasları

Enflasyon düzeltmesinin mahiyeti

Enflasyon düzeltmesi, mali tablolarda yer alan parasal olmayan kıymetlerin Türk Lirası değerlerinin, tablonun ait olduğu tarihteki değerine yükseltilmesinden ibaret bir işlemdir. Düzeltme, parasal olmayan kıymetlerin enflasyon düzeltmesinde dikkate alınacak tutarlarının düzeltme katsayıları ile çarpılması suretiyle gerçekleştirilecektir.

Enflasyon düzeltmesinde mükellefler aşağıdaki işlemleri/adımları sırasıyla yerine getireceklerdir:

a) Mali tabloda yer alan kıymetlerden hangilerinin parasal olmayan kıymet olduğu tespit edilecektir.

b) Tespit edilmiş parasal olmayan kıymetlerin enflasyon düzeltmesinde dikkate alınacak tutarları (düzeltmeye esas tutarları) bulunacaktır.

c) Tespit edilmiş parasal olmayan kıymetlerin enflasyon düzeltmesinde, düzeltmeye esas tarihleri ve düzeltme/taşıma katsayıları belirlenecektir.

ç) Tespit edilmiş düzeltmeye esas tutarlar ait oldukları düzeltme/taşıma katsayılarıyla çarpılarak, parasal olmayan kıymetlerin düzeltilmiş tutarları hesaplanacak ve düzeltilmiş değerler ile düzeltme öncesi değerler arasındaki enflasyon farkları kayıtlara alınacaktır.

d) Parasal olmayan kıymetler düzeltilmiş değerleriyle, parasal kıymetler ise düzeltmeye tabi tutulmaksızın mali tabloda gösterilecektir.

- Düzeltme sırasında göz önünde bulundurulacak temel ilkeler

(1) Enflasyon düzeltmesi yapılırken, tebliğde yer alan esaslarla birlikte aşağıdaki ilkeler de göz önünde bulundurulacaktır:

a) Tebliğ ekinde yer alan parasal ve parasal olmayan kıymetlerin gösterilmiş olduğu listeler, işletmelerde para olarak yalnızca Türk Lirasının kullanıldığı prensibine dayanılarak hazırlanmıştır.

b) Mükellefler yabancı para üzerinden yapmış oldukları işlemlerini 213 sayılı Kanunun mevcut hükümleri doğrultusunda değerlemeye devam edecekler, bunlar için ayrıca düzeltme yapmayacaklardır. Bu Tebliğ uygulamasında yabancı paralar ile yabancı para cinsinden ifade edilen (alacak ve borç senetleri gibi) kıymetler parasal kıymet olarak addedilecektir.

c) İktisadi işletmeye dâhil (karşılıklar gibi) bir takım iktisadi kıymetler asli bir kıymet mahiyeti taşımamakta ve belli bir iktisadi kıymete bağlı olarak hesaben mali tabloda kendilerine yer bulmaktadırlar. Bu tür kıymetler bağlı oldukları iktisadi kıymete göre parasal ya da parasal olmayan ayrımına tabi tutulacaktır. Bir başka ifadeyle, bunların karşılık olarak ayrıldığı kaynağın, parasal olan veya olmayan kıymet olup olmamasına göre, enflasyon düzeltmesinde dikkate alınması gerekir. Düzeltme işlemine tabi olacak karşılıklar da 213 sayılı Kanun hükümlerine göre ayrılması mümkün olan karşılıklardır. Buna göre, 213 sayılı Kanun hükümlerine göre ayrılması mümkün olmayan bir karşılık, bilançoda yer alsa bile enflasyon düzeltmesinde dikkate alınmayacaktır. Örneğin, kıdem tazminatı karşılığı, garanti gider karşılığı gibi karşılıklar 213 sayılı Kanunda sayılan karşılıklar arasında yer almadığından enflasyon düzeltmesinde de dikkate alınmayacaktır. 213 sayılı Kanun hükümlerine uygun olarak ayrılmış olan şüpheli alacak karşılığı ise parasal mahiyet taşıdığından enflasyon düzeltmesine tabi tutulmayacaktır.

ç) Hisse senetleri esas itibarıyla parasal olmayan bir iktisadi kıymettir ve düzeltme/taşıma katsayısı ile çarpılmak suretiyle düzeltme işlemi gerçekleştirilecektir.

Ancak, işletmelerin aktifinde bulunan yabancı para cinsinden hisse senetleri, iştirakler ve avansların, düzeltme tarihindeki döviz kuru ile düzeltilmeleri uygun görülmüştür.

d) İktisadi işletmeye dâhil olup düzeltme işlemine konu olan parasal olmayan kıymetlerin, işletme ile aidiyeti, düzeltmeye esas tarih ve bedellerinin tevsiki zorunludur.

- Enflasyon düzeltmesi yapma yükümlülüğü

a) Mükellefler, geçici vergi dönemlerinin sonu itibarıyla mali tabloları düzenlemek ve enflasyon düzeltmesi yapmak zorundadırlar. Geçici vergi dönemlerinde yukarıda belirtilen oranların tespitinde, son üç hesap dönemi yerine üçer aylık dönemlerin son ayı dâhil önceki otuz altı ay ve içinde bulunulan hesap dönemi yerine son on iki ay dikkate alınacaktır.

b) Bir hesap dönemi içindeki geçici vergi dönemlerinin herhangi birinde düzeltme yapılması halinde takip eden geçici vergi dönemlerinde ve içinde bulunulan hesap dönemi sonunda da düzeltme yapılacaktır.

- Düzeltme işlemine tabi tutulacak mali tablolar

Enflasyon düzeltmesi yapmak zorunda olan mükelleflerce, mali tablolardan sadece bilançonun enflasyon düzeltmesine tabi tutulması uygun görülmüştür.

- Bilançoda düzeltme işlemine tabi tutulacak kıymetler

2023 Hesap Dönemi Sonuna Ait Bilançonun Düzeltilmesi

- Düzeltme işlemine tabi tutulacak bilanço

(1) Hesap dönemi takvim yılı olanlar 31.12.2023 tarihi itibarıyla düzenleyecekleri bilançoyu düzeltme işlemine tabi tutacaktır.

(2) Kendisine özel hesap dönemi tayin edilen mükellefler için geçici 33. maddeye göre düzeltilecek bilanço, 2024 yılı içinde biten hesap dönemi sonunda düzenleyecekleri bilanço olacaktır.

Örnek: Bilanço esasına göre defter tutan (B) işletmesinin hesap dönemi takvim yılı olmayıp 1 Haziran 2023 tarihinde başlamakta ve 31 Mayıs 2024 tarihinde sona ermektedir. Buna göre (B) işletmesi, 213 sayılı Kanunun geçici 33. maddesine göre yapması gereken düzeltme işlemini 31.5.2024 tarihli dönem sonu bilançosu üzerinde yapacaktır.

(1) Kapsam dâhilindeki mükelleflerce;

a) 2023 hesap dönemi sonuna ait bilanço, enflasyon düzeltmesine ilişkin hükümler göz önünde bulundurulmaksızın düzenlenecektir.

b) 2023 hesap dönemi sonuna ait bilanço için geçerli olmak üzere enflasyon düzeltmesi yapılacak ve 2023 hesap dönemine ait vergi matrahı, düzeltme öncesi mali tablolara göre tespit edilen kârlar üzerinden hesaplanacaktır.

c) 2023 hesap dönemi sonunda düzenlenen bilanço her halükarda enflasyon düzeltmesine tabi tutulacaktır.

(2) 213 sayılı Kanunun mükerrer 298. maddesinin (A) fıkrasının (7) numaralı bendine göre;

a) Enflasyon düzeltmesi uygulanmayan bir hesap döneminden sonra enflasyon düzeltmesi şartlarının yeniden oluşması halinde, enflasyon düzeltmesi yapılan en son dönemden başlamak üzere enflasyon düzeltmesi yapılır.

b) Bu şekilde belirlenen geçmiş yıl kârı vergiye tâbi tutulmaz, geçmiş yıl zararı zarar olarak kabul edilmez. Ancak, matrahın tespitinde geçmiş yıl malî zararları mukayyet değerleri ile dikkate alınır.

c) Birikmiş amortismanlar, ait oldukları kıymetin bilanço tarihindeki değerinde düzeltme sonrasında ortaya çıkan artış oranı dikkate alınarak düzeltilir.

ç) Bu işlemlerden doğan pasif kalemlere ait enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulur. Ancak öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz.

Ayrıca, 2023 hesap dönemi sonuna ait bilançonun, enflasyon düzeltmesine tabi tutulmasından kaynaklanan kâr/zarar farkı geçmiş yıllar kâr/zararı hesabında gösterilir. Bu şekilde tespit edilen geçmiş yıl kârı vergiye tabi tutulmaz, geçmiş yıl zararı zarar olarak kabul edilmez.

(3) 2023 hesap dönemine ait vergi matrahının, düzeltme öncesi mali tablolara göre tespit edilmesi gerektiğinden, 2023 hesap dönemi amortisman gideri de enflasyon düzeltmesi öncesi değerler üzerinden hesaplanacaktır.

- Parasal olmayan kıymetlerin enflasyon düzeltmesinde dikkate alınacak tutarları

(1) Parasal olmayan kıymetlerin düzeltme işleminde, düzeltmeye esas tarih itibarıyla sahip olduğu ve 213 sayılı Kanunda yer alan değerleme hükümlerine ve tebliğdeki açıklamalara göre, tespit edilen tutarları/değeri esas alınır.

(2) Parasal olmayan kıymetlerin enflasyon düzeltmesinde dikkate alınacak tutarları belirlenirken bir kısım değerler, parasal olmayan kıymetlerin 213 sayılı Kanunun değerleme hükümlerine göre bulunan tutarlarından düşülür ve bu işlemden sonra bulunan miktarlar düzeltmeye esas alınır.

Bu kapsamda;

a) Düzeltmeye esas alınacak tutara ulaşılırken; ROFM, ilgili parasal olmayan kıymetin düzeltmeye esas değerinden düşülmek suretiyle düzeltme işlemi yapılır.

b) 1.1.2024 tarihinden önce ayrılmış ve sermayeye ilave edilmiş olan yeniden değerleme değer artış fonu gibi fonların sermayeye ilavesi nedeniyle oluşan sermaye artışları, artış olarak dikkate alınmaz ve bunlar enflasyon düzeltmesine tabi tutulmaz. Bu kapsamda, geçmiş yıl kârları ve zararları hesabına aktarılarak kapatılacağı belirtilen fon hesaplarındaki tutarların 1.1.2024 tarihinden önce sermayeye ilave edilmiş olması halinde, bu değerler sermayenin, düzeltmeye esas tutarı hesaplanırken düşülür ve bunlar enflasyon düzeltmesine tabi tutulmaz.

(3) Düzeltmeye esas tutar olarak;

a) Enflasyon düzeltmesine tabi tutulan en son bilançoda yer alan parasal olmayan kıymetler için, söz konusu bilançoda yer alan düzeltilmiş değerler,

b) 213 sayılı Kanunun geçici 31. maddesi, geçici 32. maddesi ve/veya mükerrer 298. maddesinin (Ç) fıkrası kapsamında yeniden değerlemeye tabi tutulmuş iktisadi kıymetler için, en son yapılan yeniden değerleme sonrası değerler

dikkate alınır.

- Reel olmayan finansman maliyeti

(1) 2023 hesap dönemi sonuna ait bilanço üzerinde yapılacak düzeltme işleminde; bilançoda yer alan bazı parasal olmayan varlıkların içerisinde bulunan reel olmayan finansman maliyetlerinin, ilgili varlığın maliyet veya alış bedelinden düşülmesi sonucu bulunacak tutar düzeltmeye esas alınır.

(2) Maliyet veya alış bedellerine intikal ettirilmiş ve düzeltmeye esas tutara ulaşılırken düşülecek reel olmayan finansman maliyeti ihtiva edebilecek parasal olmayan varlıklar aşağıda gösterilmiştir.

1. Stoklar,

2. Maddi duran varlıklar,

3. Mali duran varlıklar,

4. Özel tükenmeye tabi varlıklar.

Maliyet veya alış bedelleri içerisinde ROFM ihtiva edebilen, iktisadi işletmeye dâhil kıymetler Tebliğe ekli listede (EK 3) yer almaktadır.

(3) Düzeltme işleminde, ROFM, “Borç Tutarının Esas Alınması” ve “Toplam Finansman Maliyetinin Esas Alınması” yöntemlerinden biri seçilerek hesaplanabilir.

a) Borç tutarının esas alınması yönteminde, ROFM; her türlü borçlanmada, borç tutarlarına borcun kullanıldığı döneme ait Yİ-ÜFE artış oranının uygulanması suretiyle hesaplanır.

Borcun Kapatıldığı Aya Ait Yİ-ÜFE –Borcun Alındığı Aya Ait Yİ-ÜFE

ROFM=Borç Tutarı X----------------------------------------------------------------------------------------

Borcun Alındığı Aya Ait Yİ-ÜFE

Formüldeki oranın birden büyük çıkması hali, formüle göre bulunan değerin borç tutarına uygulanması suretiyle ROFM’nin hesaplanmasına engel teşkil etmemektedir. Hesaplanan oranın borç tutarına uygulanması suretiyle bulunan tutarın (ROFM), formülde dikkate alınan borç tutarı nedeniyle ilgili dönemde maliyetle/alış bedeliyle ilişkilendirilen finansman giderleri toplamından büyük olması halinde, bahse konu finansman giderlerinin tamamının reel olmadığı, küçük olması halinde ise aşan kısmın reel olduğu kabul edilecektir.

Aylar itibarıyla Yİ-ÜFE'de oluşan farklılıklar nedeniyle formüldeki oranın negatif çıkması halinde, formülde dikkate alınan döneme ilişkin olarak maliyete/alış bedeline intikal ettirilen finansman giderinin tamamının reel olduğu kabul edilecektir.

Yabancı para üzerinden borçlanmalarda borcun kullanıldığı döneme ait Yİ-ÜFE artış oranı, borcun alındığı tarihteki Türk Lirası karşılıklarına uygulanır. Dolayısıyla yabancı para üzerinden yapılan borçlanmalarda ROFM hesaplanırken Yİ-ÜFE artış oranının uygulanacağı borç tutarı, yabancı para üzerinden alınan borcun alındığı tarihteki Türk Lirası karşılığıdır.

Birden fazla hesap dönemine yayılan ve finansman gideri her hesap döneminde maliyete atılan borçlanmalarda, ROFM hesaplanması, her hesap dönemi itibarıyla ayrı ayrı borç tutarının borcun kullanıldığı döneme ait Yİ-ÜFE artış oranının uygulanması suretiyle hesaplanır. Aynı hesap dönemi içinde, borç geri ödemesinin (kapamanın) birden fazla ayda yapılması durumunda, her geçici vergi döneminin sonunda geçerli olan Yİ-ÜFE oranı kullanılabilecektir.

b) Toplam finansman maliyetinin esas alınması yönteminde, maliyet veya alış bedeline dâhil edilen finansman giderlerinin reel olmayan kısımları, diğer bir ifade ile ROFM; toplam finansman maliyetlerine, ilgili döneme ait Yİ-ÜFE artış oranının hesap dönemine ait ortalama ticari kredi faiz oranına bölünmesi sonucunda belirlenen oranlar uygulanmak suretiyle bulunan tutarın, maliyet veya alış bedelinden düşülmesi suretiyle hesaplanır.

İlgili Hesap Dönemine Ait Yİ-ÜFE Artış Oranı

ROFM= Toplam Finansman Maliyeti X ----------------------------------------------------------------------

İlgili Hesap Dönemine Ait Ortalama Ticari Kredi Faiz Oranı

Normal şartlar altında, söz konusu formüldeki oranın, (0) ile (1) arasında gerçekleşmesi gerekir. Oranın (1)’den büyük çıkması, kredi faiz oranlarının, gerçekleşen Yİ-ÜFE artış oranlarının gerisinde kaldığını ifade etmektedir. Bu durumda, formüldeki oran (1) olarak alınacak ve toplam finansman maliyetinin tamamının reel olmadığı kabul edilecektir.

Aylar itibarıyla Yİ-ÜFE’de oluşan farklılıklar nedeniyle formüldeki oranın negatif çıkması halinde ise toplam finansman maliyetinin tamamının reel olduğu kabul edilecektir.

(4) Kredilerle ilgili (vergi ve harçlar gibi) bazı finansman giderleri, kullanılan yabancı kaynağın kullanım süresine bağlı olarak oluşmadığından enflasyon unsuru içermez. Bu nedenle enflasyon düzeltmesi uygulamasında bu giderler reel olarak kabul edilir ve bunlar için ayrıca ROFM ayrıştırması yapılmaz.

(5) 213 sayılı Kanunun geçici 31. maddesi, geçici 32. maddesi ve/veya mükerrer 298. maddesinin (Ç) fıkrası kapsamında yeniden değerlemeye tabi tutulmuş iktisadi kıymetlerin değerinin düzeltilmesinde, düzeltmeye esas değer olan yeniden değerleme sonrası değerler için ROFM hesabı yapılmaz.

(6) Reel olmayan finansman maliyetinin tevsikine ilişkin kayıt ve belgelerin açık ve kesin bilgiler içermesi gerekmektedir. Reel olmayan finansman maliyeti, düzeltmeye esas tutarın tespitinde dikkate alınacak olup, ayrıca muhasebe kayıtlarında gösterilmesi söz konusu olmayacaktır.

(7) Toplulaştırılmış yöntemlerle düzeltmeye tabi tutulan kıymetlerin maliyet bedeline intikal ettirilen reel olmayan finansman maliyetlerinin düşülmesi ihtiyaridir.

1.1.2024 tarihinden önce ayrılmış ve sermayeye ilave edilmiş olan yeniden değerleme değer artış fonu gibi fonlar

(1) 1.1.2024 tarihinden önce ayrılmış olan ve sermayeye ilave edilen yeniden değerleme değer artış fonu gibi fonların sermayeye ilavesi nedeniyle oluşan sermaye artışları, 31.12.2023 tarihli bilançonun düzeltilmesi sırasında artış olarak dikkate alınmayacak ve bunlar enflasyon düzeltmesine tabi tutulmayacaktır.

Ayrıca, bilançoda özkaynaklar grubunda yer alan bazı fonların, bu fonların ayrılmasına kaynak teşkil eden iktisadi kıymetlerin parasal ya da parasal olmayan kıymet olma durumuna göre enflasyon düzeltmesine tabi tutulup tutulmayacağı belirlenecektir.

Bu çerçevede parasal kıymet mahiyetinde olan fonların sermayeye ilavesi nedeniyle oluşan sermaye artışları da, 31.12.2023 tarihli bilançonun düzeltilmesi sırasında artış olarak dikkate alınmayacak ve bunlar enflasyon düzeltmesine tabi tutulmayacaktır.

(2) Sermayenin, düzeltmeye esas tutarına ulaşılırken (sermayeye ilave edilmiş olan);

a) 213 sayılı Kanunun;

– 280/A maddesinin birinci fıkrası kapsamında oluşturulan fon hesabına (Yatırım teşvik belgesi kapsamında yatırım yapacak tam mükellef sermaye şirketlerine, işe başladıkları hesap dönemini takip eden hesap dönemi sonuna kadar yurtdışından getirilerek sermaye olarak konulan yabancı paraların, söz konusu dönem zarfında yatırım teşvik belgesi kapsamında sarf olunan kısmı nedeniyle oluşan kur farklarının kaydedildiği özel fon hesabı) ilişkin olarak, işe başlanılan hesap dönemini takip eden hesap dönemi sonu itibarıyla ortaya çıkmış alacak bakiyesi tutarı,

– Mükerrer 298. maddenin (Ç) fıkrası kapsamında yapılan yeniden değerlemeden kaynaklı değer artışları,

– Geçici 31. ve geçici 32. maddeleri kapsamında yapılan yeniden değerlemelerden kaynaklı değer artışları,

b) 13.11.2008 tarihli ve 5811 sayılı Bazı Varlıkların Milli Ekonomiye Kazandırılması Hakkında Kanun ile 193 sayılı Kanunun geçici 85, 90 ve 93. Maddeleri (Varlık Barışı) ve 5520 sayılı Kanunun geçici 15. Maddesi (Varlık Barışı) kapsamında oluşturulan fon hesaplarından işletmeye konulan nakit varlıklar gibi parasal kıymetlerden kaynaklanan tutarlar,

c) Parasal nitelikli olan benzer diğer fon hesaplarından kaynaklı tutarlar,

düşülür.

- Düzeltilme sonrası bilançoda yer alacak öz sermaye kalemleri

(1) Öz sermaye kalemlerinden;

a) Sermaye,

b) Sermaye Düzeltmesi Olumlu ve Olumsuz Farkları,

c) Hisse Senetleri İhraç Primleri,

ç) Hisse Senedi İptal Kârları,

d) Yasal Yedekler,

e) Statü Yedekleri,

f) Olağanüstü Yedekler,

g) Özel Fonlar (213 sayılı Kanunun 328 ve 329. maddeleri kapsamında oluşturulan sabit kıymet yenileme fonu ile aynı Kanunun 325/A maddesi kapsamında ayrılan girişim sermayesi fonu; 5520 sayılı Kanunun 5/1-e (taşınmaz satış kazancı istisnası nedeni ile oluşturulan fonlar) j( her türlü taşınır ve taşınmaz malların geri kiralaması nedeniyle oluşan fonlar) ve k (her türlü varlık ve hakların, kaynak kuruluşlarca, kira sertifikası ihracı amacıyla ve sözleşme sonunda geri alınması şartıyla varlık kiralama şirketlerine satışı nedeni ile oluşturulan fonlar) 6111, 6736, 7143, 7326, 7440 sayılı Kanunlar kapsamında, işletmede mevcut olduğu halde kayıtlarda yer almayan emtianın kayda alınmasına ilişkin olarak oluşturulan karşılık hesapları; 26.6.2001 tarihli ve 4691 sayılı Teknoloji Geliştirme Bölgeleri Kanununun ek 3. maddesi ile 28.2.2008 tarihli ve 5746 sayılı Araştırma, Geliştirme ve Tasarım Faaliyetlerinin Desteklenmesi Hakkında Kanunun 3. maddesi kapsamında oluşturulan fon hesapları gibi)

bilançoda düzeltilmiş değerleriyle yer alır.

193 sayılı Kanunun geçici 85, 90 ve 93. Maddeleri (Varlık Barışı) ile 5520 sayılı Kanunun geçici 15. Maddesi (Varlık Barışı) ve 5811 sayılı Kanun (Varlık Barışı) kapsamında oluşturulan fon hesaplarından; mezkûr Kanun hükümleri dâhilinde işletmeye konulan altın, taşınmaz gibi parasal olmayan kıymetlerden kaynaklı olanlar da parasal olmayan kıymet olarak kabul edilecek ve bilançoda düzeltilmiş değerleriyle yer alacaktır.

213 sayılı Kanunun 280/A maddesinin birinci fıkrası uyarınca oluşturulan fon hesabı; 193 sayılı Kanunun geçici 84. maddesi, 5746 sayılı Kanunun 3. maddesi kapsamında olan hibeler gibi gelir/kurumlar vergisi kazancının tespitinde gelir olarak dikkate alınmayan hibeler nedeniyle ilgili mevzuat dâhilinde oluşturulan fon hesapları; 193 sayılı Kanunun geçici 85, 90 ve 93. maddeleri ile 5520 sayılı Kanunun geçici 15. maddesi ve 5811 sayılı Kanun kapsamında oluşturulan fon hesaplarından mezkûr Kanun hükümleri dâhilinde işletmeye konulan nakit varlıklar gibi parasal kıymetlerden kaynaklı fon hesapları parasal kıymet olarak kabul edilecek ve düzeltmeye tabi tutulmayacaktır, diğer bir ifade ile bilançoda düzeltilmemiş değerleriyle yer alacaktır.

(2) Diğer öz sermaye kalemleri düzeltilmiş bilançoda gösterilmez. Bu kapsamda 213 sayılı Kanunun;

– Mükerrer 298. maddesinin (Ç) fıkrası uyarınca oluşturulan yeniden değerleme değer artış fonu hesabı,

– Geçici 31. ve geçici 32. maddeleri uyarınca oluşturulan yeniden değerleme değer artış fonu hesabı,

gibi hesapların bakiyesi Enflasyon Düzeltme Hesabına aktarılmak suretiyle geçmiş yıllar kârları veya zararları hesabıyla ilişkilendirilir.

Düzeltme öncesi “Geçmiş Yıllar Kârları”, “Geçmiş Yıllar Zararları” ve “Dönem Net Kârı (Zararı)” hesapları da aynı şekilde işleme tabi tutulur.

(3) 2023 hesap dönemi sonuna ait bilançonun enflasyon düzeltmesine tabi tutulmasından kaynaklanan kâr/zarar farkı, diğer bir ifade ile düzeltme sonrası hesaplanan geçmiş yıl kâr veya zararı düzeltilmiş bilançoda öz kaynaklar içinde, Geçmiş Yıllar Kârları/Zararları hesabının alt hesabında izlenir.

(4) 2023 hesap dönemi sonuna ait bilançonun enflasyon düzeltmesine tabi tutulmasından kaynaklanan (düzeltme sonrası tespit edilen) geçmiş yıl kârı vergiye tabi tutulmaz, geçmiş yıl zararı ise zarar olarak kabul edilmez.

- Uygulanacak düzeltme katsayıları

(1) 2023 hesap dönemi sonuna ait bilançonun düzeltilmesi işlemi, Türkiye İstatistik Kurumu tarafından Türkiye geneli için hesaplanan ve aylar itibarıyla açıklanan Yİ-ÜFE değerleri göz önünde bulundurularak aşağıdaki formüle göre saptanacak olan düzeltme katsayıları kullanılarak yapılacaktır.

Mali Tablonun Ait Olduğu Aya İlişkin Yİ-ÜFE Oranı

Düzeltme Katsayısı = ----------------------------------------------------------------------------------------

Düzeltmeye Esas Alınan Tarihi İçeren Aya İlişkin Yİ-ÜFE Oranı

Düzeltme işleminde esas alınabilecek en eski “Düzeltmeye Esas Tarih” 2005 yılından (2004 takvim yılında enflasyon düzeltmesine tabi tutulmuş olması gereken en son bilançoda yer alan parasal olmayan kıymetler için, 31.12.2004 tarihinden) itibaren başlar.

Özel hesap dönemine sahip olanlarla 2024 yılından itibaren ilk defa bilanço esasına göre defter tutacak olan mükelleflerin ilk düzeltme işleminde kullanacakları düzeltme katsayıları da yukarıdaki formüle göre bulunacaktır.

Yukarıdaki formüle göre bulunacak ve düzeltmeye esas olacak katsayının hesabında, kesirli (virgülden sonraki) kısım 5 (beş) hane olarak (altıncı hane dikkate alınarak beşinci hane yuvarlanarak) dikkate alınacaktır.

(2) Aylar itibarıyla Yİ-ÜFE’de oluşan farklılıklar nedeniyle düzeltme katsayısının birden küçük çıkması hali, ilgili kıymetlerin düzeltme sonrası değerinde düşüklüğe sebep olmakla birlikte bu durum, yukarıdaki formüle göre bulunan değerin düzeltme katsayısı olarak dikkate alınmasına engel teşkil etmemektedir.

(3) Düzeltme işlemini yapmak için mükellefler bir kısım işlemleri adım adım gerçekleştirecektir. Bunlardan birisi de parasal olmayan kıymetlerin düzeltmeye esas tutarlarının ait oldukları düzeltme katsayıları ile çarpılmasıdır.

Düzeltme işlemini yapabilmek için kullanılması zorunlu olan “Düzeltme Katsayısı”nı belirlemek amacıyla; 2023 hesap dönemi sonuna ait bilançoda yer alan parasal olmayan kıymetler için esas alınacak “Düzeltmeye Esas Tarih” aşağıdaki esaslara göre belirlenecektir:

a) Alış bedeli ile değerlenen menkul kıymetler ve mali duran varlıklar için: Satın Alma Tarihi.

b) İlk madde ve malzeme, ticari mallar, yarı mamul ve mamul stokların maliyetine dâhil edilen unsurlar, yıllara sâri inşaat ve onarım işlerinde maliyeti oluşturan unsurlar, gelecek aylara ve yıllara ait giderler, maddi duran varlıklar ve bu varlıkları oluşturan unsurlar, maddi olmayan duran varlıklar ve bu varlıkları oluşturan unsurlar, özel tükenmeye tabi varlıklar ve bu varlıkları oluşturan unsurlar, yıllara sâri inşaat ve onarım hakedişleri ile haklar ve şerefiyeler, özel fonlar (sabit kıymet yenileme fonu, 5520 sayılı Kanunun 5/1-e bendi gereğince oluşturulan fon gibi parasal olmayan kıymet olarak kabul edilen fonlar), kâr yedekleri için: Defterlere Kayıt Tarihi (Bunlara mahsuben verilen veya alınan parasal olmayan avanslar, ödeme veya tahsil tarihinden mahsup tarihine kadar düzeltilir).

c) Parasal olmayan alınan depozito ve teminatlar ile avanslar, nakit olarak ödenmiş sermaye, hisse senetleri ihraç primleri, hisse senedi iptal kârları için: Tahsil Tarihi.

ç) Parasal olmayan verilen depozito ve teminatlar ile avanslar için: Ödeme Tarihi.

d) Ayni sermaye olarak konulan kıymetler için: Mülkiyetin İntikal Ettiği Tarih.

e) Kâr yedekleri, geçmiş yıl kârları ve net dönem kârının, parasal olmayan kıymet olarak kabul edilecek fonların, öz sermaye kalemlerine ait fark hesaplarının sermayeye ilave edilmesi dolayısıyla artırılan sermaye için: Tescil Tarihi.

f) Nakdi sermaye karşılığı alınan hisse senetleri için: Ödeme Tarihi.

g) Ayni sermaye karşılığı alınan hisse senetleri için: Sermaye Olarak Konulan Kıymetlerin Mülkiyetinin İntikal Ettiği Tarih.

ğ) Temettü karşılığı alınan hisse senetleri için: İştirak Edilen Şirket Sermayesinin Tescil Tarihi.

h) Parasal olmayan karşılıklar için: Bağlı Oldukları İktisadi Kıymet İçin Belirlenen Tarihler.

(4) 31.12.2023 tarihinden öncesine rastlayan (5520 sayılı Kanunun 19. maddesi ile 193 sayılı Kanunun 81. maddesinde belirtilen ve mukayyet değerleriyle yapılan) devir, nev’i değişikliği ile tam ve kısmi bölünme işlemleri nedeniyle işletme aktifinde yer alan iktisadi kıymetlerin düzeltmeye esas tarihi olarak devir tarihi değil söz konusu kıymetlerin devir alınan, nev’i değişen veya bölünen işletmenin envanterine alındığı; birleşmede ise birleşilen kurumun kayıtlarına intikal ettiği tarih düzeltmeye esas tarih olarak dikkate alınacaktır.

(5) Söz konusu yetkiye dayanılarak, düzeltme katsayısının belirlenmesinde;

a) 213 sayılı Kanunun mükerrer 298. maddesinin (A) fıkrasına göre enflasyon düzeltmesine tabi tutulan en son bilançoda yer alan parasal olmayan kıymetler için, düzeltmeye esas tarih olarak 31/12/2004 tarihinin (özel hesap dönemine sahip mükelleflerde 2004 takvim yılında başlayan hesap döneminin son gününün),

b) 213 sayılı Kanunun geçici 31. maddesi, geçici 32. maddesi ve/veya mükerrer 298. maddesinin (Ç) fıkrası kapsamında yeniden değerlemeye tabi tutulmuş iktisadi kıymetler için düzeltmeye esas tarih olarak; geçici 32. ve mükerrer 298. maddesinin (Ç) fıkrası kapsamında yeniden değerleme yapılmamış ancak geçici 31. madde kapsamında yeniden değerleme yapılmış olanlarda yeniden değerleme yapılabilmesi için esas alınan aktife kayıtlı olma şartının arandığı tarihten önceki ayın son gününün, geçici 32. ve/veya mükerrer 298. maddenin (Ç) fıkrası kapsamında yeniden değerleme yapılmış olanlarda, yeniden değerlemenin ilgili olduğu dönemin son gününün,

c) Şahıs işletmelerinde sermaye tescile tabi olmadığından, sermaye hesabında yer alan tutarın defter kayıt tarihinin, sonraki yıllarda ise dönem sonunda meydana gelen artış ve azalışlarda (oluşan kârın/zararın sermaye ile ilişkilendirilmesi gibi) hesap dönemi sonunun,

dikkate alınması uygun bulunmuştur.

- Toplulaştırılmış yöntemlere göre düzeltme katsayıları

(1) Enflasyon düzeltmesinde mükelleflerce, bu maddede yer alan toplulaştırılmış yöntemlere göre bulunan katsayılar kullanılarak düzeltme işlemi gerçekleştirilebilir.

Toplulaştırılmış yöntemler kullanılarak düzeltilebilecek parasal olmayan kıymetler, stoklarla sınırlıdır. 213 sayılı Kanunun değerleme ölçütlerine göre stoklar, maliyet bedeli ile değerlenmekte olup, 2023 hesap dönemi sonu itibarıyla maliyet bedelleri üzerinden defterlere kayıt tarihlerine göre bulunan düzeltmeye esas tutar ile düzeltme katsayısının çarpılması suretiyle enflasyon düzeltmesine tabi tutulacaklardır. Ancak, işletmeler, çeşit ve miktar itibarıyla önemli tutarlara ulaşan stoklarına ilişkin olarak, düzeltme işleminde gerçek yöntemi uygulayabilecekleri gibi aşağıda (2) numaralı fıkrada belirtilen toplulaştırılmış yöntemlerden herhangi birini de tercih edebileceklerdir. Stokların düzeltilmesinde gerçek yöntemi kullanan mükellefler mümkün olduğunca inebildikleri kadar alt ayrıma giderek düzeltme işlemini gerçekleştireceklerdir. Toplulaştırılmış yöntemleri seçenler ise mümkün olduğunca inebildikleri her bir alt ayrım itibarıyla diledikleri toplulaştırılmış yöntemi kullanmakta serbesttirler.

(2) Hazine ve Maliye Bakanlığına verilen yetkiye istinaden;

1. Basit ortalama yöntemi,

2. Stok devir hızı yöntemi,

olmak üzere iki tür toplulaştırılmış yöntem belirlenmiştir. Mükellefler belirtilen bu yöntemlerden herhangi birini seçebileceklerdir.

Toplulaştırılmış yöntemlerin tercih edilmesi halinde mükellefler stokların düzeltmeye esas tutarlarını, düzeltmede esas alınacak tarihlere bağlı kalmaksızın, dönem ortalama düzeltme katsayısı ile veya stok devir hızına göre bulunan düzeltme katsayısı ile çarpmak suretiyle düzeltme işlemini gerçekleştireceklerdir.

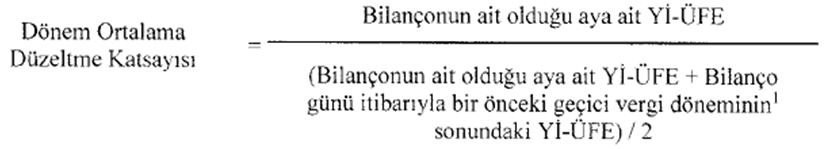

a) “Basit Ortalama Yöntemi’nde düzeltme katsayısı, mali tabloların ait olduğu aya ilişkin fiyat endeksinin, bu endeks ile bir önceki geçici vergi döneminin sonundaki fiyat endeksi toplamının ikiye bölünmesi sonucu bulunan endekse bölünmesiyle elde edilen katsayı olarak hesaplanır ve düzeltmeye esas tutar olarak 2023 hesap dönemi sonuna ait bilançoda yer alan stoklara ait değerler esas alınır.

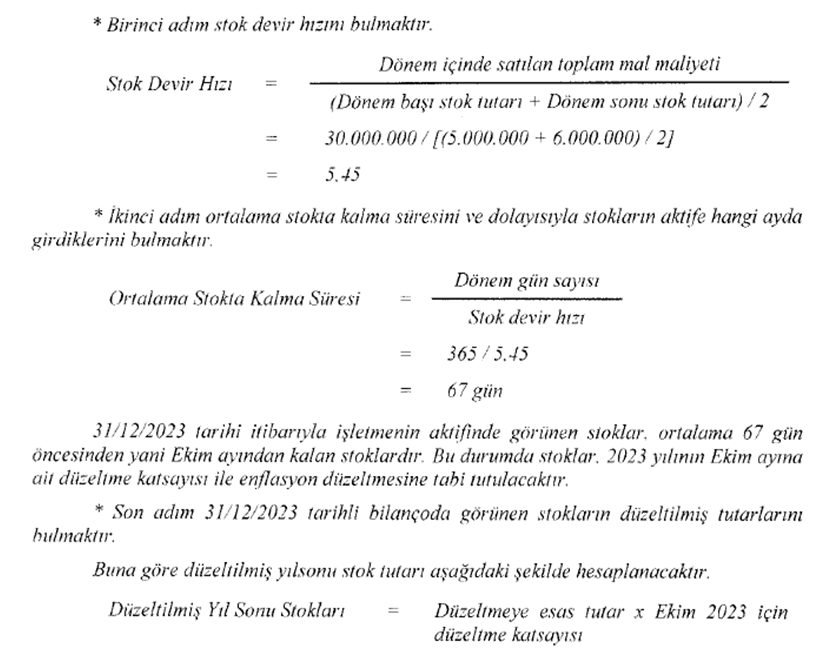

b) “Stok devir hızı Yöntemi’nde mükellefler; öncelikle stok devir hızını, sonrasında ortalama stokta kalma süresini hesaplayacaklar ve nihayetinde de 2023 hesap dönemi sonuna ait bilançoda görünen stokların hangi aydan kaldığını bulacaklardır. Stokların hangi aydan kaldığı bulunduktan sonra yapılması gereken, düzeltmeye esas tarih itibarıyla düzeltme katsayısını bulmak ve bu katsayıyla 2023 hesap dönemi sonuna ait bilançoda görünen stoklara ait tutarı çarpmaktır.

Örnek: Hesap dönemi takvim yılı olan, bilanço esasına göre defter tutan ve gelir vergisi mükellefi olan Bay (G) süper market işletmeciliği yapmaktadır. Hesap dönemi içinde çok çeşitli mal aktife girmekte ve çıkmaktadır. Bay (G) 31.12.2023 tarihli dönem sonu bilançosunu düzeltirken bilançoda görünen stoklarını toplulaştırılmış yöntemlerden stok devir hızı yöntemini tercih etmek suretiyle düzeltmeye karar vermiştir.

Stoklara ilişkin veriler aşağıdaki gibidir.

31.12.2022 tarihinde toplam stok tutarı: 5.000.000 TL

31.12.2023 tarihinde toplam stok tutarı: 6.000.000 TL

2023 yılında satılan malların maliyeti: 30.000.000 TL

Toplulaştırılmış yöntemlerden “stok devir hızı yöntemini seçen mükelleflerin bu yöntemi sağlıklı olarak uygulayabilmeleri için stok devir hızlarının yüksek olması ve stok devir hızlarını doğru olarak tespit etmeleri gerekmektedir. Buna rağmen düzeltme sonrasında bulunan rakamın iktisadi ve teknik icaplara uygun olmayacak şekilde orantısız çıkması durumunda, (toplulaştırılmış yöntem kullanılmak isteniyor ise) basit ortalama yönteminin tercih edilmesi uygun olacaktır.

- Birikmiş amortismanların düzeltilmesi

(1) Amortismana tabi iktisadi kıymetler için ayrılmış olan birikmiş amortismanlar, parasal olmayan kıymet mahiyetindedir ve enflasyon düzeltmesine tabi tutulur. Ancak.

2023 hesap dönemi sonuna ait bilançonun düzeltilmesinde, birikmiş amortismanlar, ait oldukları kıymetin bilanço tarihindeki değerinde düzeltme sonrasında ortaya çıkan artış oranı dikkate alınarak düzeltilir.

Örneğin; düzeltmeye esas değeri 1.000.000 TL ve birikmiş amortismanı 600.000 TL olan bir iktisadi kıymetin 2,45 düzeltme katsayısı ile düzeltilmesi sonucu değeri (1.000.000×2,45=) 2.450.000 TL, bu durumda iktisadi kıymetin değerinde ortaya çıkan artış oranı da, (2.450.000-1.000.000)/1.000.000=) %145 olacaktır. Amortisman tutarı bu oran dikkate alınarak düzeltilecek ve düzeltilmiş tutar (600.000+600.000x%145=) 1.470.000 TL olarak hesaplanacaktır.

213 sayılı Kanunun 320. maddesi gereği amortismana tabi iktisadi kıymetlerin üzerinden, daha önceki yıllarda ayrılmamış amortisman tutarları ayrılmış gibi kabul edilmeyecek ve enflasyon düzeltmesinde dikkate alınmayacaktır. Bu tutarların enflasyon düzeltmesi sonrasında da gider olarak dikkate alınamayacağı tabiidir.

(2) Amortismana tabi olup faydalı ömür süresini tamamlayan ve amortisman yoluyla değeri tamamen yok edilmiş iktisadi kıymetlerin (işletme kayıtlarında iz bedeliyle takip edilmeye devam edilen amortismana tabi iktisadi kıymetler dahil) ve birikmiş amortismanlarının enflasyon düzeltmesine tabi tutulması ihtiyaridir.

- Yapılmakta olan yatırımlar

(1) 2023 hesap dönemi sonuna ait bilançoda yer alan (yapımı süren ve tamamlandığında ilgili maddi duran varlık hesabına aktarılacak olan, her türlü madde ve malzeme ile işçilik ve genel giderlerle ilgili harcamaların yapıldığı) yatırımlara ilişkin tutarların düzeltilmesi; söz konusu yatırımlara ait geçmiş her ay sonu itibarıyla kesinleşmiş harcama tutarlarının (reel olmayan finansman maliyeti var ise düşülmesi şartıyla) o ayın düzeltmeye esas tarih olarak dikkate alınması yoluyla bulunacak düzeltme katsayısı ile çarpılması ve bulunan bu tutarların toplanması suretiyle yapılacaktır.

(2) 2023 hesap dönemi sonu itibarıyla bilançoda yer almayan, ilgili aktif hesabına bilanço tarihinden önce aktarılmış bulunan ve yapılmakta olan yatırımlar hesabından gelmiş olan değerlerin düzeltmeye esas tarihi olarak, söz konusu değerlerin aktifleştirme tarihlerinin değil, yapılmakta olan yatırımlar hesabının kullanıldığı tarihlerin alınması gerekmektedir. Buna göre söz konusu değerlerin düzeltilmesi iki aşamada gerçekleştirilecektir. Öncelikle her bir aya ilişkin yatırım harcaması, harcamanın gerçekleştiği ay sonu itibarıyla aktifleştirme tarihine kadar, sonra da aktifleştirilen bedel kül halinde aktifleştirme tarihinden 2023 hesap dönemi sonuna kadar düzeltilecektir.

- Enflasyon düzeltmesi yapmak durumunda olmayanlarca verilen veya alınan avanslar

Avanslar esas itibarıyla parasal bir mahiyet taşımakla birlikte, ilgili olduğu kıymete bağlı olarak parasal olmayan kıymet de olabilmekte, parasal olmayan bir mahiyet taşıması durumunda da düzeltmeye tabi tutulmaları gerekmektedir.

- Finansal kiralamaya konu iktisadi kıymetler

213 sayılı Kanunun 4842 sayılı Kanunla eklenen mükerrer 290. maddesinin yürürlüğe girdiği 1.7.2003 tarihinden sonra düzenlenen sözleşmelere istinaden kiralanan iktisadi kıymetler, kiracı tarafından amortismana tabi tutulmaktadır.

Bu çerçevede, mezkûr madde kapsamındaki finansal kiralama işlemlerinde, kiraya verilen iktisadi kıymetlerin, kiracılar tarafından enflasyon düzeltmesine tabi tutulması gerekmektedir.

Yedek akçeler, parasal olmayan kıymetlerden olup enflasyon düzeltmesine tabi tutulacaklardır.

2023 hesap dönemi sonuna ait bilançonun düzeltilmesi sırasında sermaye yedekleri arasında yer alan yeniden değerleme artış fonu gibi fonlar sıfırlanacak; hisse senedi ihraç primleri, hisse senedi iptal kârları ile kâr yedekleri ve özel fonlar (sabit kıymet yenileme fonu gibi parasal olmayan kıymet olarak kabul edilen fonlar) ise düzeltmeye tabi tutulacaktır.

Düzeltilmiş 2023 hesap dönemi sonuna ait bilançoda yer alan (vergisi ödenmiş kazanç üzerinden ayrılmış) kâr yedeklerinin ve bunların düzeltilmesi sonucunda meydana gelen enflasyon düzeltme farklarının sermayeye ilave edilebilmesi mümkün bulunmaktadır.

- Enflasyon düzeltmesine ilişkin muhasebe kayıtları

Enflasyon düzeltmeleri, ilgili kıymetlere ait fark hesaplarına ve enflasyon düzeltme hesabına kaydedilecektir.

Enflasyon fark hesapları, parasal olmayan kıymetlerin düzeltme işlemi sonrası değeri ile düzeltme öncesi değeri arasındaki farklarının kaydedildiği tali hesaplardır ve enflasyon düzeltme hesabı ile karşılıklı olarak çalışırlar. Öte yandan, 12 Sıra No.lu Muhasebe Sistemi Uygulama Genel Tebliği ile, ödenmiş sermaye tutarının düzeltilmesi sonucu ortaya çıkan olumlu/olumsuz farkların izlenmesinde kullanılmak üzere “502- Sermaye Düzeltmesi Olumlu Farkları” ve “503- Sermaye Düzeltmesi Olumsuz Farkları (-)” hesapları ihdas edilmiştir.

Enflasyon düzeltme hesabı ise, parasal olmayan kıymetlerin düzeltilmesi sonucu oluşan farkların kaydedildiği hesabı ifade eder. Parasal olmayan varlıkların enflasyon düzeltmesine tabi tutulması sonucu oluşan farklar bu hesabın alacağına, parasal olmayan kaynakların enflasyon düzeltmesine tabi tutulması sonucu oluşan farklar ise borcuna kaydedilir. 12 Sıra No.lu Muhasebe Sistemi Uygulama Genel Tebliği ile parasal olmayan kıymetlerin düzeltilmesi sonucu oluşan farkların izlenmesinde kullanılmak üzere “698- Enflasyon Düzeltme Hesabı” ihdas edilmiştir.

2023 hesap dönemi sonuna ait bilançonun enflasyon düzeltmesinde, parasal olmayan kalemlerin düzeltilmesinden ortaya çıkan düzeltme farkları ve sıfırlanması gereken özkaynak kalemleri “Enflasyon Düzeltme Hesabı”na aktarılır. “Enflasyon Düzeltme Hesabı”nın kalanı gelir ya da gider unsuru olarak dikkate alınmayıp “Geçmiş Yıllar Kârları Hesabı”na veya “Geçmiş Yıllar Zararları Hesabı”na aktarılarak kapatılır.

- Yıllara sâri inşaat ve onarma işlerine ait maliyet ve hakedişlerin düzeltilmesi ile ilgili muhasebe kayıtları

Yıllara sâri inşaat ve onarma işlerine ilişkin, Tebliğ ekindeki “Parasal Olmayan Kıymetler” listesinde (EK 2) yer verilen yıllara sâri inşaat ve onarma maliyetleri ile hakedişler, 213 sayılı Kanunun mükerrer 298. maddesinin (A) fıkrası uyarınca deftere kayıt tarihi esas alınarak düzeltme işlemine tabi tutulacaktır. Şu kadar ki; bu hesaplara ilişkin mahsuben verilen veya alınan parasal olmayan avanslar, ödeme veya tahsil tarihinden mahsup tarihine kadar düzeltilir.

213 sayılı Kanunun mükerrer 298. maddesinin (A) fıkrasının (5) numaralı bendinde, yıllara sâri inşaat ve onarma işlerine ait maliyet ve hakedişlere ilişkin düzeltmelerin “Enflasyon Düzeltme Hesabı” yerine “Yıllara Sâri İnşaat Enflasyon Düzeltme Hesabı”na kaydedileceği ve bu hesabın işin bitiminde kâr/zarar hesabına intikal ettirileceği belirtilmiştir. Dolayısıyla, yıllara sâri inşaat ve onarma işlerine ait maliyet ve hakedişlerine ilişkin düzeltmeler, “Enflasyon Düzeltme Hesabı” yerine “Yıllara Sâri İnşaat Enflasyon Düzeltme Hesabı”na kaydedilecektir.

2023 hesap dönemi sonuna ait bilançonun enflasyon düzeltmesinde, Tekdüzen Hesap Planında “17- Yıllara Yaygın İnşaat ve Onarım Maliyetleri” hesap grubundaki yıllara sâri inşaat işlerine ilişkin maliyetlerin ve “35- Yıllara Yaygın İnşaat ve Onarım Hakedişleri” hesap grubundaki hakediş bedellerinin düzeltmesinden ortaya çıkan farklar, “697- Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı”nda izlenir. Bu hesap alacak ve borç kalanı vermesi durumuna göre “178- Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı” veya “358- Yıllara Yaygın İnşaat Enflasyon Düzeltme Hesabı”na devredilerek kapatılır.

Yıllara sâri inşaat ve onarma işlerine ait maliyet ve istihkak tutarları ile ilgili olarak 2023 hesap dönemi sonu itibarıyla düzeltme sonucu oluşan düzeltme farkları işin bitiminde (2023 hesap dönemi sonundan önce başlayan işlerde) mali kâr/zarar tutarının tespitinde dikkate alınmayacaktır. Bir başka ifade ile 2023 hesap dönemi sonuna kadar geçen süreye isabet eden kazanç düzeltme öncesi hükümlere, sonraki dönemlere isabet eden kazanç ise düzeltilmiş değerlere göre tespit edilecek ve bunların toplanması suretiyle oluşan kazanç tutarı beyan edilecektir.

Tekdüzen Muhasebe Sistemine göre söz konusu işlerle ilgili maliyetler, yansıtma hesapları yoluyla 170-177 numaralı hesaplara intikal ettirilecek, düzeltmeye esas tarih olarak da ilgili maliyet hesaplarına kayıt tarihi esas alınacaktır. Parasal olmayan verilen depozito ve teminatlar, verilen sipariş avansları, taşeronlara verilen avanslar ve alınan sipariş avansları gibi yıllara sâri inşaat işi ile ilgili değerler de düzeltmeye esas tarihler baz alınmak suretiyle düzeltmeye tabi tutulacak; söz konusu hesapların, yıllara sâri inşaat ve onarma işi ile ilgili olan kısımlarının 2023 hesap dönemi sonu itibarıyla hesaplanan enflasyon düzeltme farkları da “697- Yıllara Sâri İnşaat Enflasyon Düzeltme Hesabı” ile ilişkilendirilecektir.

Yıllara sâri inşaat ve onarma maliyetleri ile ilgili olmayan ilk madde malzeme/yarı mamul/mamul/diğer stokların düzeltilmesi sonucu oluşan farkların, “697- Yıllara Sâri İnşaat Enflasyon Düzeltme Hesabı” ile ilişkilendirilmemesi; ancak söz konusu kıymetlerin inşaat maliyetlerine aktarılması halinde, bu tarih itibarıyla düzeltme sonucu oluşan farkların, “697- Yıllara Sâri İnşaat Enflasyon Düzeltme Hesabı” ile ilişkilendirilmesi gerekmektedir.

Düzeltme işleminde; mali tabloda yer alan bazı parasal olmayan varlıkların içerisinde bulunan reel olmayan finansman maliyetlerinin, ilgili varlığın maliyet veya alış bedelinden düşülmesi sonucu bulunacak tutarın düzeltmeye esas tutar olarak alınması gerekmekte olup, reel olmayan finansman maliyeti ihtiva edebilen iktisadi kıymetler anılan maddelerde sayılmış durumdadır. Buna göre, yıllara sâri inşaat ve onarma maliyetlerinin düzeltilmesi sırasında söz konusu kıymetler, reel olmayan finansman maliyeti ihtiva edebilen iktisadi kıymetler arasında yer almadıkları için, bünyelerinde reel olmayan finansman maliyeti ihtiva etseler bile ayrıştırma yapılmaksızın düzeltme işlemine tabi tutulacaklardır.

Yabancı paralar ile yabancı para cinsinden ifade edilen kıymetler parasal kıymet olarak kabul edildiğinden; yıllara sâri inşaat ve onarma işlerinde mükellefler yabancı para üzerinden yapmış oldukları işlemlerini 213 sayılı Kanunun mevcut hükümleri doğrultusunda değerlemeye devam edecekler, bunlar için ayrıca düzeltme yapmayacaklardır.

- İzleyen dönem başlangıç değerleri

2023 hesap dönemi sonuna ait bilançonun düzeltilmesi sonucu hesaplanan tutarlar, izleyen dönemde enflasyon düzeltmesi yapılıp yapılmayacağına bakılmaksızın, izleyen dönemin başlangıç değerleri olarak dikkate alınır.

Enflasyon düzeltme şartlarının varlığına bağlı olarak, 1.1.2024 tarihinden sonraki (1.1.2024 tarihinden itibaren başlayan) döneme ait düzeltme işlemleri, enflasyon düzeltmesine tabi tutulmuş 31.12.2023 tarihli bilançoda yer alan düzeltilmiş değerler üzerinden, yapılır.

(3) İzleyen hesap döneminde amortismanlar ve itfa payları, düzeltilmiş değerler üzerinden hesaplanmaya başlanır.

- Geçmiş yıl kârları ve zararları

2023 hesap dönemi sonuna ait bilançoya ilişkin yapılan enflasyon düzeltmesinden kaynaklanan kâr/zarar “Geçmiş Yıllar Kârları/Zararları” hesaplarında gösterilecektir. Kayıtlarda yer alan eski dönemlerden gelen kâr veya zararlar da mukayyet değerleri üzerinden enflasyon düzeltme hesabına kaydedilmek suretiyle bu hesaba aktarılacaktır. Bu şekilde tespit edilen geçmiş yıl kârı vergiye tabi tutulmayacak, geçmiş yıl zararı ise zarar olarak kabul edilmeyecektir.

2023 hesap dönemi sonuna ait düzeltilmiş bilançoda dönem net kârı/zararı gösterilmeyecek, düzeltme sonrası hesaplanan geçmiş yıl kârı veya zararı bilançoda öz kaynaklar içinde yer alacaktır.

2023 hesap dönemi sonuna ait bilançonun düzeltilmesi sonucu oluşan geçmiş yıllar kârları veya zararları, kaydedildiği “Geçmiş Yıllar Kârları/Zararları” hesabının alt hesabında izlenir ve sonraki dönemlerde, 213 sayılı Kanunun mükerrer 298. maddesi ve bu Tebliğin dördüncü bölümünde yer alan esaslara göre düzeltme işlemine tabi tutulur.

Mükellefler 2023 hesap dönemi sonuna ait bilançolarının düzeltilmesi neticesinde oluşan geçmiş yıl zararlarını, düzeltme işlemi neticesinde oluşan öz sermaye farklarına mahsup edebilecekler ve 2023 hesap dönemi sonuna ait düzeltilmiş bilançoya ait nihai kâr ya da zarar rakamına ulaşacaklardır.

2023 yılı hesap dönemine ait gelir/kurumlar vergisi beyannamesinde yer alan indirilemeyen geçmiş yıl mali zararları ile cari dönem mali zararları matrahın tespitinde mukayyet değerleri ile dikkate alınacaktır. Diğer bir ifade ile 1.1.2024 tarihinden sonra verilecek yıllık gelir vergisi ve kurumlar vergisi beyannameleri ile geçici vergi beyannamelerinde beyan edilen vergi matrahlarının tespitinde, (düzeltme öncesi bilançolara dayanan) 2023 yılı mali zararı ve önceki yıllara ait indirilemeyen geçmiş yıl mali zararları mukayyet değerleri ile dikkate alınır.

- 2024 Hesap Dönemi ve Sonraki Dönemlerde Enflasyon Düzeltmesi İşlemleri

Taşıma katsayısı

Bilançodaki parasal ve parasal olmayan tutarların, taşıma katsayısı kullanılarak ilgili dönemin sonundaki yeni değerlerinin hesaplanmasına “taşıma” denilir ve hesaplama işlemi “taşıma katsayısı” kullanılarak yapılır.

Taşıma katsayısı, mali tablonun ait olduğu aya ilişkin fiyat endeksinin, bir önceki dönemin sonundaki (yıl içinde işe başlayanlarda işe başlanılan aya ilişkin) fiyat endeksine (YİÜFE) bölünmesiyle elde edilen katsayıdır. Parasal kıymetler için taşıma katsayısı bir olarak uygulanır.

(2) Taşıma katsayısı kullanılarak parasal olmayan kıymetlerle ilgili olarak yapılacak düzeltme işlemi, aşağıdaki formüle göre hesaplanan taşıma katsayıları ile yapılacaktır.

Mali Tablonun Ait Olduğu Aya İlişkin Yİ-ÜFE Oranı

Taşıma Katsayısı = ---------------------------------------------------------------------------

Bir Önceki Dönemin Sonundaki Yİ-ÜFE Oranı

Bir önceki dönemin sonundaki Yİ-ÜFE” ifadesindeki “bir önceki dönem” kavramından; enflasyon düzeltmesi hesap dönemi olarak yapılıyorsa enflasyon düzeltmesi yapılmış bir önceki hesap dönemi, geçici vergi dönemlerine ilişkin olarak yapılıyor ise enflasyon düzeltmesi yapılmış bir önceki geçici vergi dönemi (birinci geçici vergi dönemine ilişkin yapılıyorsa bir önceki hesap dönemi) anlaşılmalıdır.

Örneğin, hesap döneminin takvim yılı olması durumunda, 31.12.2024 tarihli bilançonun düzeltilmesinde, 31/12/2023 tarihli bilançoda da bulunan parasal olmayan kıymetlerin taşınmasında kullanılacak taşıma katsayısı, bilançonun ait olduğu aya (Aralık 2024) ilişkin YİÜFE’nin, bir önceki hesap döneminin sonundaki aya (Aralık 2023) ilişkin Yİ-ÜFE’ye bölünmesiyle elde edilen katsayı olacaktır.

(4) Bilançoda görünen ve 2023 hesap dönemi sonuna ait bilançonun düzeltilmesi neticesinde oluşan geçmiş yıllar kârları/zararları da taşıma katsayısı kullanılarak düzeltilecektir.

Düzeltme işlemine tabi tutulacak bilançoda yer alan parasal olmayan kıymetlerden bazılarının düzeltmeye esas tarihleri, düzeltme yapılmış bir tarihten sonrasına gidebilir. Bu takdirde bu tür iktisadi kıymetler için düzeltmeye esas tarihe kadar inmek, uygun düzeltme katsayısını bulmak ve düzeltmeye esas tutar ile düzeltme katsayısını çarparak düzeltme işlemini gerçekleştirmek gerekecektir.

Düzeltme işlemi aşağıdaki formüle göre hesaplanan düzeltme katsayıları kullanılarak yapılır.

Mali Tablonun Ait Olduğu Aya İlişkin Yİ-ÜFE Oranı

Düzeltme Katsayısı = ----------------------------------------------------------------------------------------

Düzeltmeye Esas Alınan Tarihi İçeren Aya İlişkin Yİ-ÜFE Oranı

Örneğin, hesap döneminin takvim yılı olması durumunda, 31.12.2023 tarihli düzeltilmiş bilançoda bulunmayan ancak 16/3/2024 tarihinde yasal deftere kaydedilen parasal olmayan kıymet mahiyetindeki makinenin 31/12/2024 tarihli bilançonun düzeltilmesinde kullanılacak düzeltme katsayısı, bilançonun ait olduğu aya (Aralık 2024) ilişkin Yİ-ÜFE’nin, makinenin deftere kaydedildiği aya (Mart 2024) ilişkin Yİ-ÜFE’ye bölünmesiyle elde edilen katsayı olacaktır.

- Toplulaştırılmış yöntemlere göre düzeltme katsayıları

Enflasyon düzeltmesinde mükellefler toplulaştırılmış yöntemleri tercih ediyorlarsa bir önceki maddelerde yer alan formüllere göre bulunacak düzeltme/taşıma katsayıları yerine, bu maddede yer alan toplulaştırılmış yöntemlere ilişkin esaslara göre bulunan katsayıları kullanarak düzeltme işlemini gerçekleştireceklerdir.

Toplulaştırılmış yöntemler kullanılarak düzeltilebilecek parasal olmayan kıymetler, stoklarla sınırlıdır. Stoklarını toplulaştırılmış yöntemlere göre düzeltmeyi tercih eden mükellefler stokların düzeltmeye esas tutarlarını, düzeltmede esas alınacak tarihlere bağlı kalmaksızın, “basit ortalama yöntemi” dâhilinde belirlenen dönem ortalama düzeltme katsayısı ile veya “hareketli ağırlıklı ortalama yöntemi” dâhilinde belirlenen hareketli ağırlıklı ortalama düzeltme katsayısı ile çarpmak suretiyle düzeltme işlemini gerçekleştirir. Mükellefler belirtilen bu yöntemlerden herhangi birini seçebilir.

a) “Basit Ortalama Yöntemi”nde düzeltme katsayısı, mali tabloların ait olduğu aya ilişkin fiyat endeksinin (Yİ-ÜFE), bu endeks ile bir önceki geçici vergi döneminin sonundaki fiyat endeksi (Yİ-ÜFE) toplamının ikiye bölünmesi sonucu bulunan endekse bölünmesiyle elde edilen katsayı olarak hesaplanır ve düzeltmeye esas tutar olarak da düzeltme işlemine tabi tutulan bilançoda yer alan stoklara ait değerler esas alınır.

Mali Tablonun Ait Olduğu Aya Ait Yİ-ÜFE

Dönem Ortalama Düzeltme Katsayısı= ---------------------------------------------------------------

Mali Tablonun Ait Olduğu Aya Ait Yİ-ÜFE + Mali Tablo Günü İtibariyle Bir Önceki Geçici Vergi Döneminin Sonundaki Yİ-ÜFE/2

Stokların düzeltilmesinde dönem ortalama düzeltme katsayısının kullanılması durumunda, düzeltme katsayısı kullanılmayacaktır.

Örneğin, hesap dönemi takvim yılı olanlarda, 31.12.2024 tarihli bilançoda yer alan stokların düzeltilmesinde kullanılacak düzeltme katsayısı, 2024 yılının Aralık ayına ilişkin Yİ-ÜFE’nin, bu endeks ile bir önceki geçici vergi döneminin sonundaki (Eylül 2024) Yİ-ÜFE toplamının ikiye bölünmesi sonucu bulunan endekse bölünmesiyle elde edilen dönem ortalama düzeltme katsayısıdır. Düzeltmeye esas tutar olarak da 31.12.2024 tarihli bilançoda yer alan stoklara ait değerler esas alınacaktır.

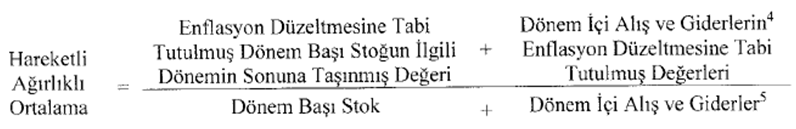

b) “Hareketli ağırlıklı ortalama yöntem”nde düzeltme katsayısı, enflasyon düzeltmesine tabi tutulmuş dönem başı stokun ilgili dönemin sonuna taşınmış değeri ile dönem içi alış ve giderlerin enflasyon düzeltmesine tabi tutulmuş değerleri toplamının, dönem başı stok ile dönem içi alış ve giderlerin enflasyon düzeltmesine esas alınacak tutarlarının toplamına bölünmesi ile hesaplanır. Düzeltmeye esas tutar olarak da dönem sonu stokun enflasyon düzeltmesine esas alınacak tutarı alınır. Bu hesaplamada amortisman ve reel finansman giderleri, endekslenmeden dikkate alınır.

Stokların düzeltilmesinde mümkün olduğunca alt ayrıma giderek düzeltme işleminin gerçekleştirilmesi esastır. Ancak, hareketli ağırlıklı ortalama düzeltme katsayısı kullanarak düzeltme işlemini gerçekleştirecek olan mükellefler, diledikleri takdirde defteri kebir hesabı bazında da anılan düzeltme işlemini gerçekleştirebilirler. Düzeltme işleminde alt ayrım yerine defteri kebir hesabı bazında düzeltme yapmayı tercih edenler, seçtikleri bu yöntemden 3 yıl boyunca dönemezler.

Toplulaştırılmış yöntemlerle düzeltmeye tabi tutulan stokların maliyet bedeline intikal ettirilen reel olmayan finansman maliyetlerinin düşülmesi ihtiyaridir.

Enflasyon düzeltmesi yapmak zorunda olan mükellefler, 2023 hesap dönemi sonuna ait bilançolarını düzeltirken toplulaştırılmış yöntemleri kullanmış olsun ya da olmasınlar, 2024 hesap dönemi geçici vergi dönemleri ve hesap dönemi sonu itibarıyla düzenlenecek olan bilançolarında yer alan stoklarını, toplulaştırmış yöntemlere göre düzeltmek istedikleri takdirde toplulaştırılmış yöntemlerden arzu ettiklerini seçebilecekler, ancak seçtikleri yöntemden, bu seçimi yaptıkları geçici vergi döneminden sonraki geçici vergi dönemleri ile içinde bulunulan hesap dönemi dâhil üçüncü hesap döneminin sonuna kadar (bu dönem dâhil) dönemeyeceklerdir.

2024 hesap dönemine ait vergi matrahı, düzeltilmiş bilançoya göre tespit edilecektir.

Geçici vergi dönemleri ve hesap dönemi sonu itibarıyla oluşan kâr ya da zarar, “Enflasyon Düzeltme Hesabı”nın bakiyesine göre bulunacaktır.

“Enflasyon Düzeltme Hesabı”nın bakiyesi, “Enflasyon Düzeltmesi Kârları/Zararları” hesapları aracılığıyla “Dönem Kârı veya Zararı Hesabı”na devredilerek kapatılacak ve verilen bakiye türüne göre işletmenin dönem kâr ya da zararı görülmüş olacaktır.

- Yedek akçelerin düzeltilmesi

Düzeltilmiş 2023 hesap dönemi sonuna ait bilançoda yer alan (vergisi ödenmiş kazanç üzerinden ayrılmış) kâr yedeklerinin ve bunların düzeltilmesi sonucunda meydana gelen enflasyon düzeltme farklarının sermayeye ilave edilebilmesi mümkün bulunmaktadır.

1.1.2024 tarihinden sonraki dönemlere ait bilançoların düzeltilmesi sırasında, 2024 yılı içerisinde ayrılan yedek akçelerin düzeltmeye esas tarihi 2023 yılının Aralık ayı olacaktır.

- Bilançolarını enflasyon düzeltmesine tabi tutan mükelleflerin beyanname üzerinde yapacakları işlemler

Bilanço esasına göre defter tutan gelir veya kurumlar vergisi mükellefleri, 2024 hesap dönemi başından itibaren verilecek yıllık gelir vergisi ve kurumlar vergisi beyannameleri ile geçici vergi beyannamelerinde beyan edecekleri vergi matrahlarını tespit ederken, (düzeltme öncesi bilançolara dayanan) 2023 ve önceki hesap dönemlerine ait indirilemeyen geçmiş yıl mali zararlarını mukayyet değerleri ile dikkate alacaklardır.

(2) 213 sayılı Kanunun mükerrer 298. maddesinin (A) fıkrasının, (5) numaralı bendinin son paragrafı, “Matrahın tespitinde, kanunen kabul edilmeyen giderler, istisnalar ve geçmiş yıl malî zararları enflasyon düzeltmesine tâbi tutulmuş tutarları ile dikkate alınır.” Hükmünü içermektedir.

Söz konusu bent hükmü uyarınca, bilanço esasına göre defter tutan gelir veya kurumlar vergisi mükellefleri;

a) 2024 hesap dönemi başından itibaren verilecek yıllık gelir vergisi ve kurumlar vergisi beyannameleri ile geçici vergi beyannamelerinde beyan edecekleri vergi matrahlarını tespit ederken, (düzeltilmiş 2023 hesap dönemi sonuna ait bilançoya dayanan) 2024 ve sonraki hesap dönemlerine ait geçmiş yıl mali zararlarını, enflasyon düzeltmesi yapma şartlarının varlığına/devamına bağlı olarak, enflasyon düzeltmesine tabi tutulmuş tutarları ile dikkate alacaklardır.

b) 2024 hesap dönemine ilişkin verilecek geçici vergi beyannameleri ile yıllık gelir vergisi ve kurumlar vergisi beyannamelerinde beyan edecekleri vergi matrahlarını tespit ederken;

– Bilanço üzerinde düzeltmeye tabi tutulan parasal olmayan kıymetlerden kaynaklanan kanunen kabul edilmeyen giderleri düzeltilmiş tutarlarıyla,

– Vergiden istisna edilmiş olan kazançlarını ise bu kazançların belirlenmesine esas bilançoların düzeltilmesi sonucu oluşan farkları da içerecek şekilde belirlenen tutarlarıyla

dikkate alacaklar, beyanname üzerinde ayrıca bir düzeltme yapmayacaklardır.

Bu kapsamda, ödenen trafik para cezası, binek otomobillere ilişkin akaryakıt gibi harcamaların gider olarak dikkate alınamayacak kısmı, gider olarak dikkate alınamayacak olan motorlu taşıtlar vergisi ödemeleri gibi harcamalar, enflasyon düzeltmesine tabi tutulmayacağından, beyannamede mevcut tutarları üzerinden kanunen kabul edilmeyen gider olarak dikkate alınacaktır. Fazladan ayrılmış amortisman tutarları gibi giderler, enflasyon düzeltmesine tabi tutulacağından, beyannamede düzeltilmiş tutarları üzerinden kanunen kabul edilmeyen gider olarak dikkate alınacaktır.

Örneğin, hesap dönemi takvim yılı olan ve bilanço esasına göre defter tutan (M), ticari işletmesinde kullanılmak üzere 15.7.2022 tarihinde katma değer vergisi ve özel tüketim vergisi dahil alış bedeli 1.000.000 TL olan bir adet binek otomobil satın almış ve binek otomobilin iktisabı esnasında ödenen vergilerini binek otomobilin maliyetine dahil etmiştir. Mükellef normal amortisman usulünde yıllık amortismanlarını genel hükümlere göre ayırmakta ve safi kazancın tespitinde gider olarak dikkate alabileceği amortisman tutarını aşan kısmını kanunen kabul edilmeyen gider olarak dikkate almaktadır.

Mükellef 2023 yılı ve 2024 yılı bilançolarını enflasyon düzeltmesine tabi tutacak, 31.12.2024 tarihli dönem sonu işlemlerinde söz konusu binek otomobilin düzeltilmiş değeri üzerinden amortisman ayıracaktır. Ancak binek otomobilin Gelir Vergisi Kanununa göre belirlenen amortismana esas bedelin üzerinde kalan maliyet kısmına tekabül eden amortisman tutarını kanunen kabul edilmeyen gider olarak dikkate alacaktır.

Ayrıca, 2024 yılı bilançosunda düzeltilmiş amortismanlar içerisinde daha önceki yıllarda ayrılmış ve kanunen kabul edilmeyen gider olarak dikkate alınan amortisman tutarları da bulunacağından 2024 yılı bilançosunun düzeltilmesi neticesinde birikmiş amortismanlar hesabında oluşan farkların söz konusu tutarlara isabet eden kısmının da kanunen kabul edilmeyen gider olarak beyannamede dikkate alınması gerekecektir.

Böylelikle kanunen kabul edilmeyen giderler beyannamede düzeltilmiş tutarları ile dikkate alınmış olacaktır.

Aynı şekilde, vergiden istisna edilen kazançlar da enflasyon düzeltmesine tabi tutulan bilançolara göre tespit edilecek ve enflasyon düzeltmesine tabi tutulmuş kazanç tutarları beyannamede indirim konusu yapılabilecektir.

Örneğin, serbest bölgede faaliyette bulunan ve kazançlarının tamamı istisna kapsamında olan bir mükellef, 2024 yılı bilançosunu düzeltmeye tabi tutacak ve düzeltme sonucu oluşan kazanç tutarını beyannamede istisna olarak göstermek suretiyle matrahtan indirim konusu yapabilecektir.

2023 hesap dönemi sonuna ait bilançoya ait düzeltme ile sınırlı olmak üzere, amortisman süresi bitmemiş olan kıymetlere ilişkin maliyet veya alış bedelinden düşülen reel olmayan finansman maliyetinden amortisman ayrılmamış tutar, 2024 ve sonraki hesap dönemlerinde 5 yılda ve eşit taksitler halinde dönem kazancının tespitinde gider olarak dikkate alınabilecektir. Enflasyon düzeltmesi uygulamasında, söz konusu reel olmayan finansman maliyetleri bilançoda gözükmeyeceği için, bunların mukayyet değerleri ile beyanname üzerinde indirim konusu yapılması gerekmektedir.

Ancak, amortismana tabi bu iktisadi kıymetin 1.1.2024 tarihinden sonra satılması halinde, satış tarihi itibarıyla reel olmayan finansman maliyetinin itfa olunmayan kısmının, kıymetin satıldığı hesap döneminde gider olarak dikkate alınması mümkün bulunmaktadır.

- 2023 hesap dönemi sonuna ait bilançonun düzeltilmesi sonucu oluşan geçmiş yıllar kârı veya zararı

2023 hesap dönemi sonuna ait bilançonun düzeltilmesi sonucu oluşan geçmiş yıllar kârı veya zararı, kaydedildiği Geçmiş Yıllar Kârları/Zararları Hesabının alt hesabında izlenmeye devam edilecek ve sonraki dönemlerde düzeltme işlemine tabi tutulacaktır.

Öz sermaye kalemlerine ait enflasyon farkları, düzeltme sonucu oluşan söz konusu geçmiş yıl zararlarına mahsup veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilecek ve bu işlemler kâr dağıtımı sayılmayacaktır.

- Enflasyon düzeltmesi yapma ve kayıt zamanı

Enflasyon düzeltmesi yapılan geçici vergi dönemleri ve hesap dönemlerine ilişkin düzeltme işlemleri, tabi olunan vergi türü dikkate alınarak, söz konusu dönemlere ait geçici vergi/gelir/kurumlar vergisi beyannamelerinin (süre uzatımları dâhil kanuni süre içerisinde) verilme tarihine kadar yapılır, düzeltmenin yapıldığı tarih itibarıyla yasal defterlere kaydedilir.

2023 yılına ilişkin yapılan enflasyon düzeltmesine ait kayıtlar 2023 yılı yasal defterlerine, 2024 ve izleyen dönemlerde yapılacak enflasyon düzeltmesine ait kayıtlar da ilgili dönem defterlerine intikal ettirilir.

- Enflasyon düzeltmesi yapılan döneme ait gelir/kurumlar beyannamesine eklenecek bilanço

Enflasyon düzeltmesi yapma ve geçici vergi beyannamesi verme zorunluluğu bulunan mükelleflerce, enflasyon düzeltmesinin yapıldığı geçici vergi ve hesap dönemlerine ilişkin gelir/kurumlar beyannamelerine düzeltilmiş (düzeltme sonrası) bilanço eklenir.

Enflasyon düzeltmesi yapan mükelleflerce, 2023 hesap dönemine ait gelir/kurumlar vergisi beyannamesi ekinde, 2023 hesap dönemi sonuna ait bilançonun düzeltmeden önceki hali ile düzeltme sonrasında oluşan haline birlikte yer verilir.

Enflasyon düzeltilmesine tabi tutulmuş bilançoda yer alan parasal olmayan kalemlerin daha sonra elden çıkarılması

Enflasyon düzeltmesine tâbi tutulan parasal olmayan kıymetlerin elden çıkarılması halinde, bunlara ilişkin enflasyon düzeltme farkları maliyet olarak dikkate alınacaktır.

Ancak, düzeltme işlemine tabi tutulmuş olan 2023 hesap dönemi sonuna ait bilançoda yer alan parasal olmayan kıymetlerden amortismana tabi olmayan kıymetlerin, düzeltilmiş değerlerinin altında bir bedelle satılması halinde, düzeltme sonrası değerle, düzeltme öncesi değer arasındaki farka isabet eden zarar, gelir veya kurumlar vergisi matrahının tespitinde dikkate alınmayacaktır.

Kazançlarını işletme hesabı esasına göre tespit eden mükellefler ile serbest meslek erbabları amortismana tabi iktisadi kıymetleri için bu maddede belirtilen hükümlere göre 2024 takvim yılı ve sonrasında kalan faydalı ömür süresinde, 2023 yılında yapılan düzeltme de dahil olmak üzere, düzeltilmiş değerler üzerinden amortisman ayırabilecektir. Düzeltmeye tabi tutulan kıymetlerin geçmiş dönemlere ilişkin amortisman tutarları da düzeltmeye tabi tutulacaktır.

Bu amortismana tabi iktisadi kıymetleri elden çıkarmaları halinde bunlara ilişkin enflasyon düzeltme farkları maliyet olarak kabul edilecektir. Ancak, yapılacak düzeltme işlemi neticesinde hesaplanan düzeltme farklarının, ilgili dönemde gelir olarak kayıtlara intikal ettirilmesi gerekmektedir. Aynı döneme ilişkin olarak amortismanın düzeltilmesinden kaynaklanan farkın gider olarak dikkate alınması mümkün bulunmaktadır.

- Pasif kalemlere ait enflasyon fark hesabında yer alan değerler

Pasif kalemlere ait enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tabi tutulacaktır.

Ancak, avanslar, depozitolar, hakedişler ve sabit kıymet yenileme fonu gibi işleyişi gereği ilgili olduğu hesaplara aktarılarak kapatılması mümkün olan hesapların kapatılması durumunda, bunlara ait enflasyon fark hesapları işletmeden çekilmiş sayılmaz.

Öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz.

- Geçmiş yıl kârlarında vergilendirme

2023 yılı hesap dönemine ait bilançonun düzeltilmesi sonucu oluşan geçmiş yıllar kârları hesabında takip edilen; 2023 yılı enflasyon düzeltmesinden kaynaklanan geçmiş yıl kârının herhangi bir suretle başka bir hesaba nakledilmesi veya işletmeden çekilmesi durumunda, nakledilen veya çekilen tutar bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin bu dönemde gelir veya kurumlar vergisine tabi tutulacaktır. Ayrıca işletmeden çekilen değerler, elde edenlerin hukuki statüsüne göre kâr payı stopajına tabi tutulacak ve kâr paylarının vergilendirilmesine ilişkin hükümler doğrultusunda vergilendirilecektir.

2023 yılı hesap dönemine ait bilançonun düzeltilmesi sonucu oluşan geçmiş yıl kârının kurumlar vergisi mükelleflerince sermayeye ilave edilmesi mümkün olup, bu işlem kâr dağıtımı sayılmayacaktır.

2023 yılı hesap dönemine ait bilançonun düzeltilmesi sonucu oluşan 2023 yılı geçmiş yıllar kârları hesabında takip edilen; düzeltme öncesi geçmiş yıl ve/veya carî dönem ticari kârının, 1/1/2024 tarihinden sonra kâr dağıtımına konu edilmesi durumunda, dağıtılan tutar gelir ve kurumlar vergisine tabi tutulmayacak, elde edenlerin hukuki statüsüne göre kâr payı stopajına tabi tutulacak ve kâr paylarının vergilendirilmesine ilişkin hükümler doğrultusunda vergilendirilecektir.

Enflasyon düzeltme işleminin yapılmamasının müeyyidesi

213 sayılı Kanunun enflasyon düzeltmesine ilişkin hükümleri esas itibarıyla değerleme hükümleridir. Bu nedenle, enflasyon düzeltmesi yapmak zorunda olan mükelleflerin düzeltme işlemini yapmamaları, değerleme işleminin usulüne göre yapılmaması hükmünde olup cezai müeyyide de aynı yönde uygulanır.

Enflasyon düzeltmesine ilişkin işlemlere paralel olarak Tekdüzen Hesap Planında yapılan düzenlemelerin yer aldığı 12 Sıra No.lu Muhasebe Sistemi Uygulama Genel Tebliği ile belirlenen muhasebe usul ve esaslarına uyulmaması durumunda, 213 sayılı Kanunun ilgili hükümleri uyarınca gerekli cezai işlemler uygulanır.

Tebliğ yayımı tarihinde (30.12.2023) yürürlüğe girecektir.

Söz konusu tebliğe aşağıdaki bağlantı yolu ile ulaşabilirsiniz.

https://www.resmigazete.gov.tr/eskiler/2023/12/20231230M2-13.pdf

Saygılarımızla.